Для того, чтобы фондовый рынок начал двигаться в противоположную сторону от тренда более высокой степени, ему необходимо приложить усилия. Более крупный тренд оказывает сопротивление и, по-видимому, препятствует формированию движущих моделей. Так образуется борьба между разными движениями направленного типа. Все это в значительной степени усложняет процесс идентификации коррекционных волн для аналитика. Данная задача по сложности превосходит выявление движущих волн, поскольку те развиваются в направлении более масштабного тренда.

Правила развития коррекционных моделей

Результат данного конфликта трендов – образование большего разнообразия коррекционных моделей. Они обладают более сложной структурой (в сравнении с движущими моделями), которая к тому же может сильно меняться в процессе развития соответствующей волны.

Трудности с определением коррекционных волн обычно продолжаются до самого их завершения. Однако их завершение и обращение в историю – сложно предсказуемое событие на фоне трендовых волн. От аналитика требуется проявление большей гибкости и терпения во время анализа рынка, когда рынок находится в коррекционной фазе.

Важный нюанс, который обязательно должно быть учтен в вопросе развития коррекционных моделей, заключается в невозможности образования пятерки из коррекции. Пятерки способны образовать только движущие волны. Из этого следует, что стартовое 5-волновое движение против большого тренда никогда не бывает коррекцией в финальной стадии, а выступает лишь ее частью. Ниже будут приведены изображения, демонстрирующие это правило.

Коррекционные модели развиваются по двум способам.

- Первый – резкие коррекции. Они осуществляют мощное движение в противоположную от главенствующего тренда сторону. К резким коррекциям относят одинарные, двойные и тройные зигзаги.

- Второй – боковые коррекции. Они осуществляют горизонтальное движение, характеризующуюся низкой волатильностью цены. К боковым коррекциям относят плоскости, треугольники и комбинации.

Категории моделей

Коррекционные модели принято делить на три основные категории:

- Зигзаг (5-3- 5).

- Плоскость (3-3-5).

- Треугольник (3-3-3-3-3).

Каждая модель имеет по три вариации, а треугольник дополнительно имеет еще один подвид. Все они будут подробно рассмотрены в рамках данной статьи.

Также существуют комбинации перечисленных моделей – двойная тройка и тройная тройка.

Зигзаг

Одинарный зигзаг состоит из трех волн, он обознается буквами А, В и С.

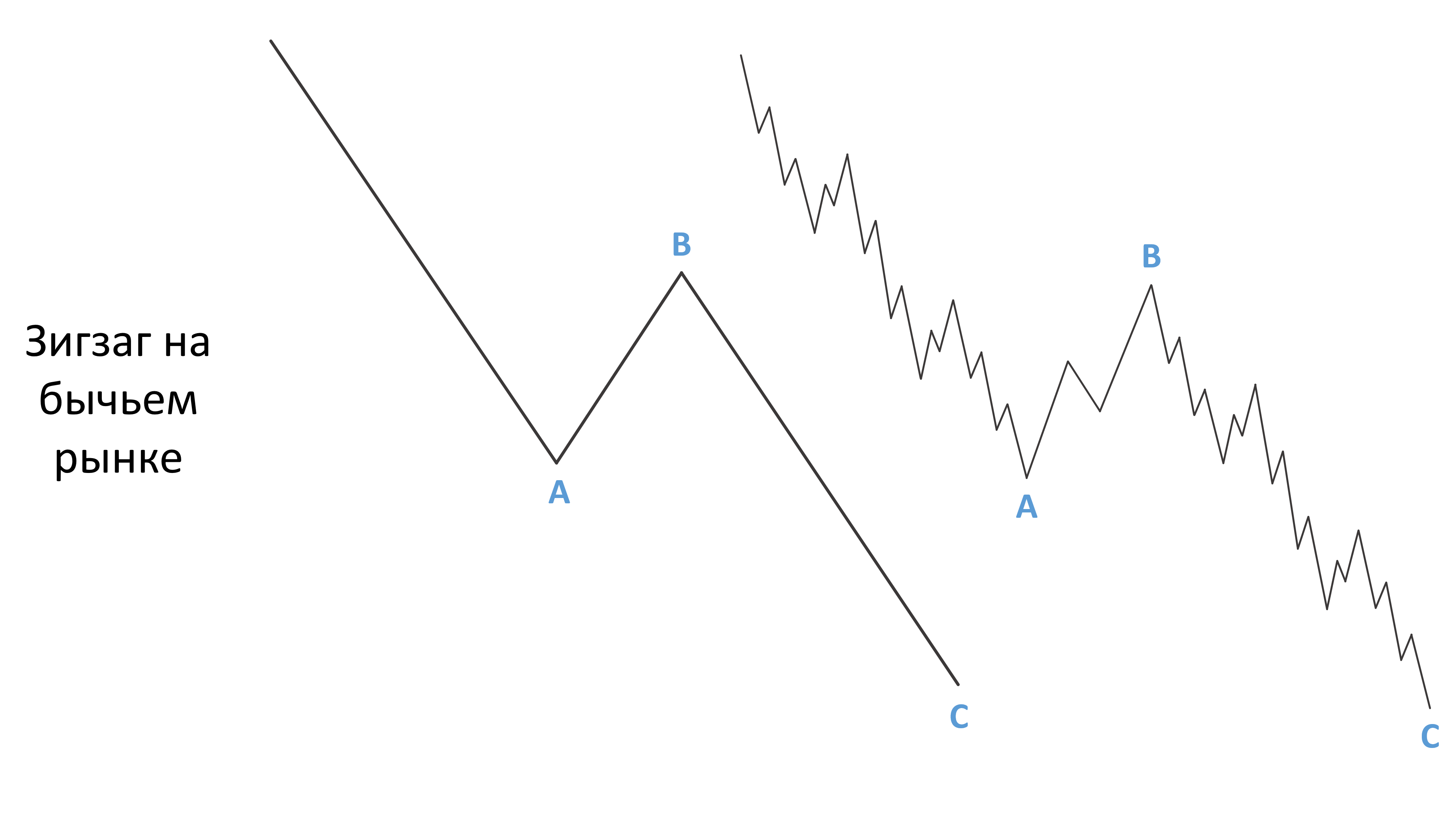

На Рис.1.22 представлены схематичные примеры зигзагов, формирующихся на бычьем рынке.

(Рис.1.22)

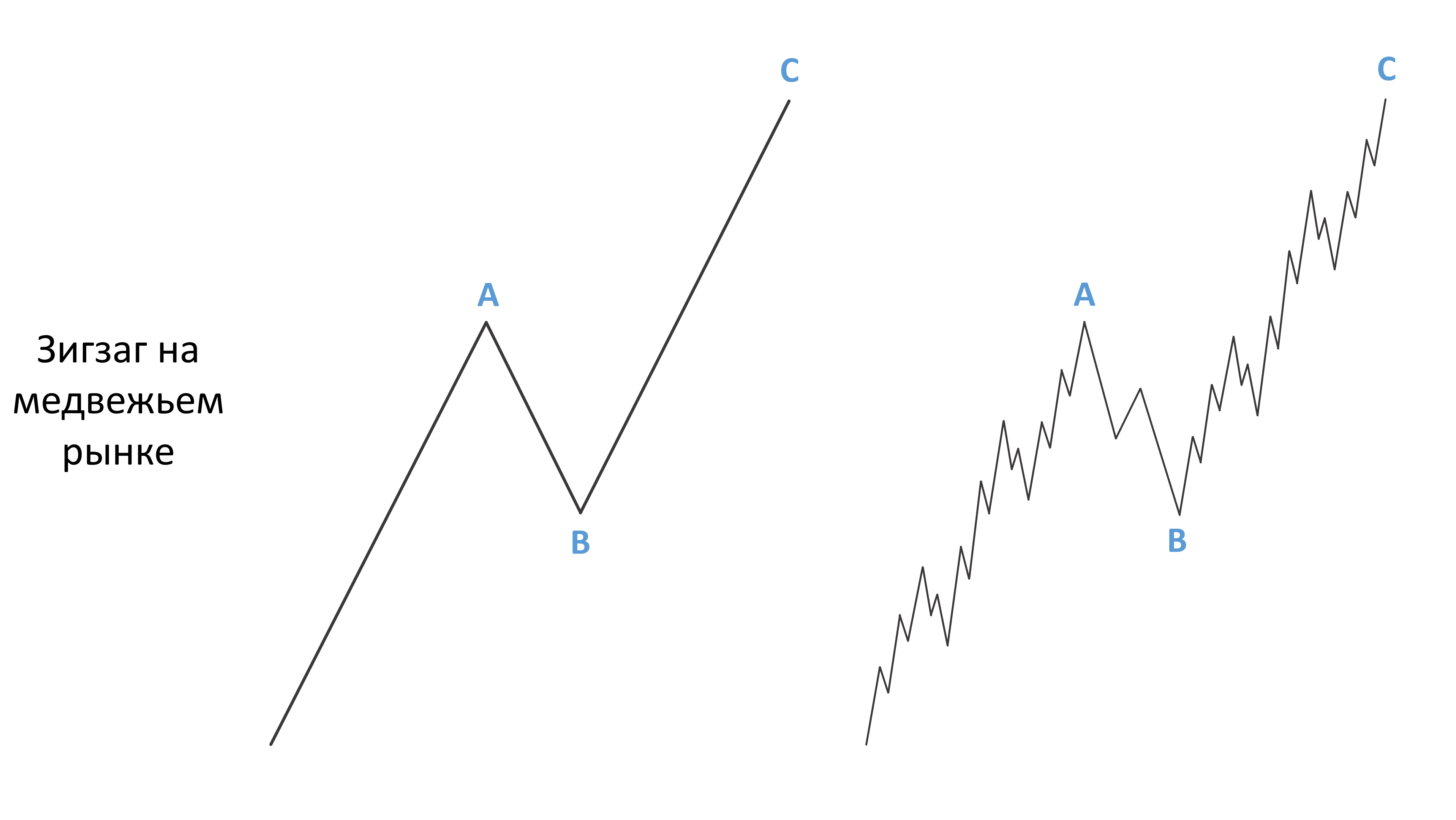

На медвежьем рынке зигзаг, выступающий в качестве коррекции, возникает в обратном направлении, как показано на Рис.1.23.

(Рис.1.23)

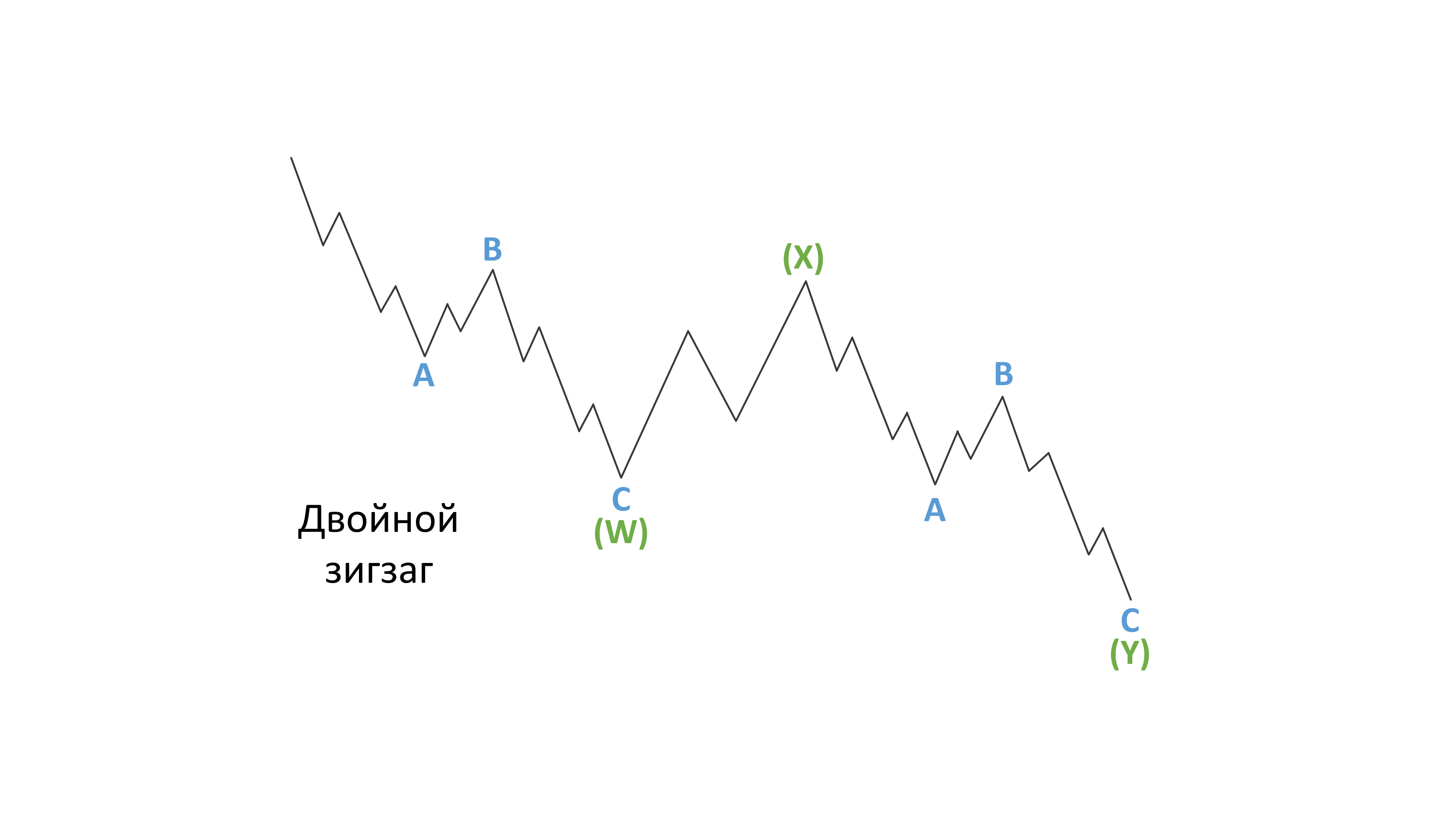

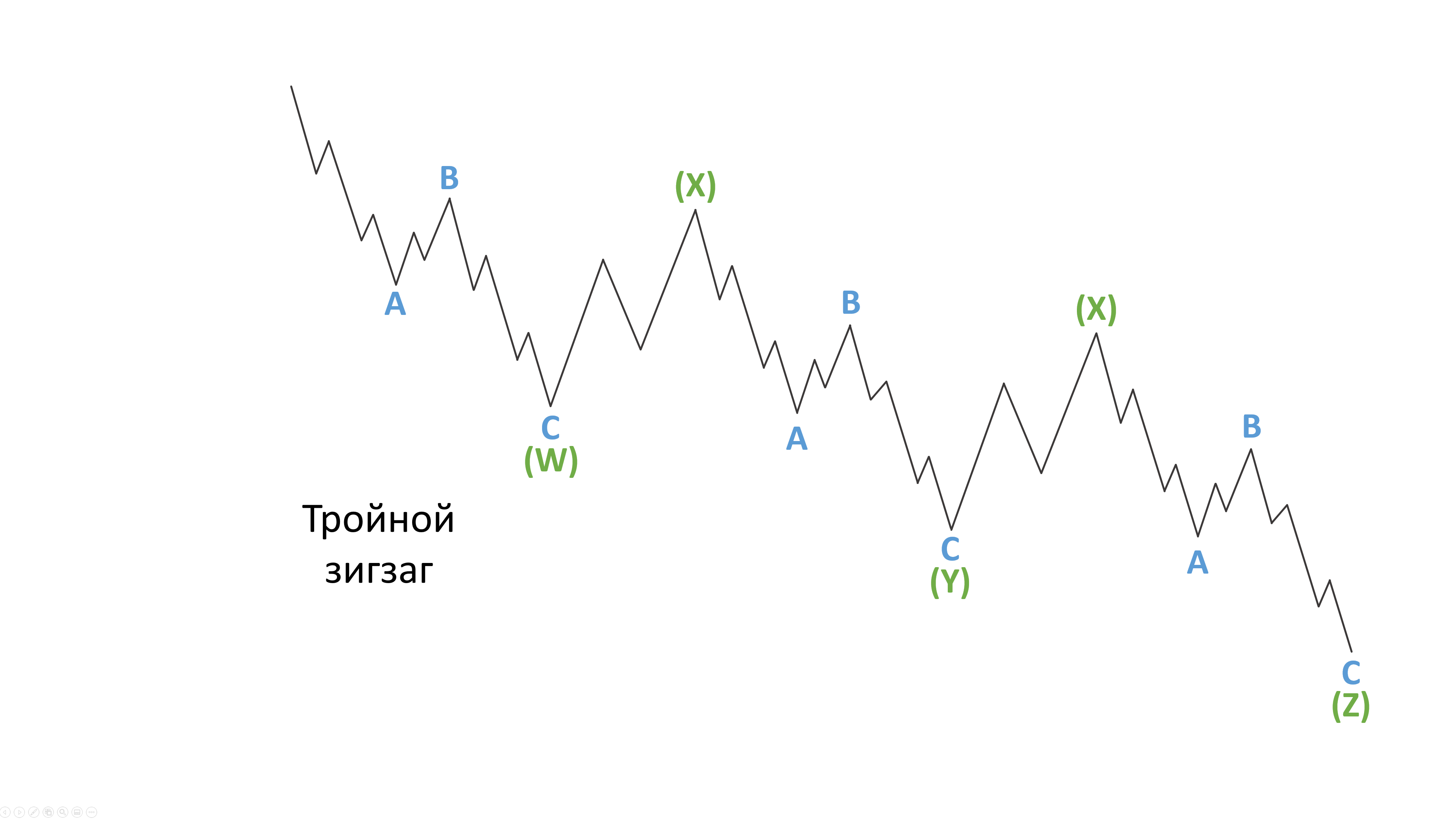

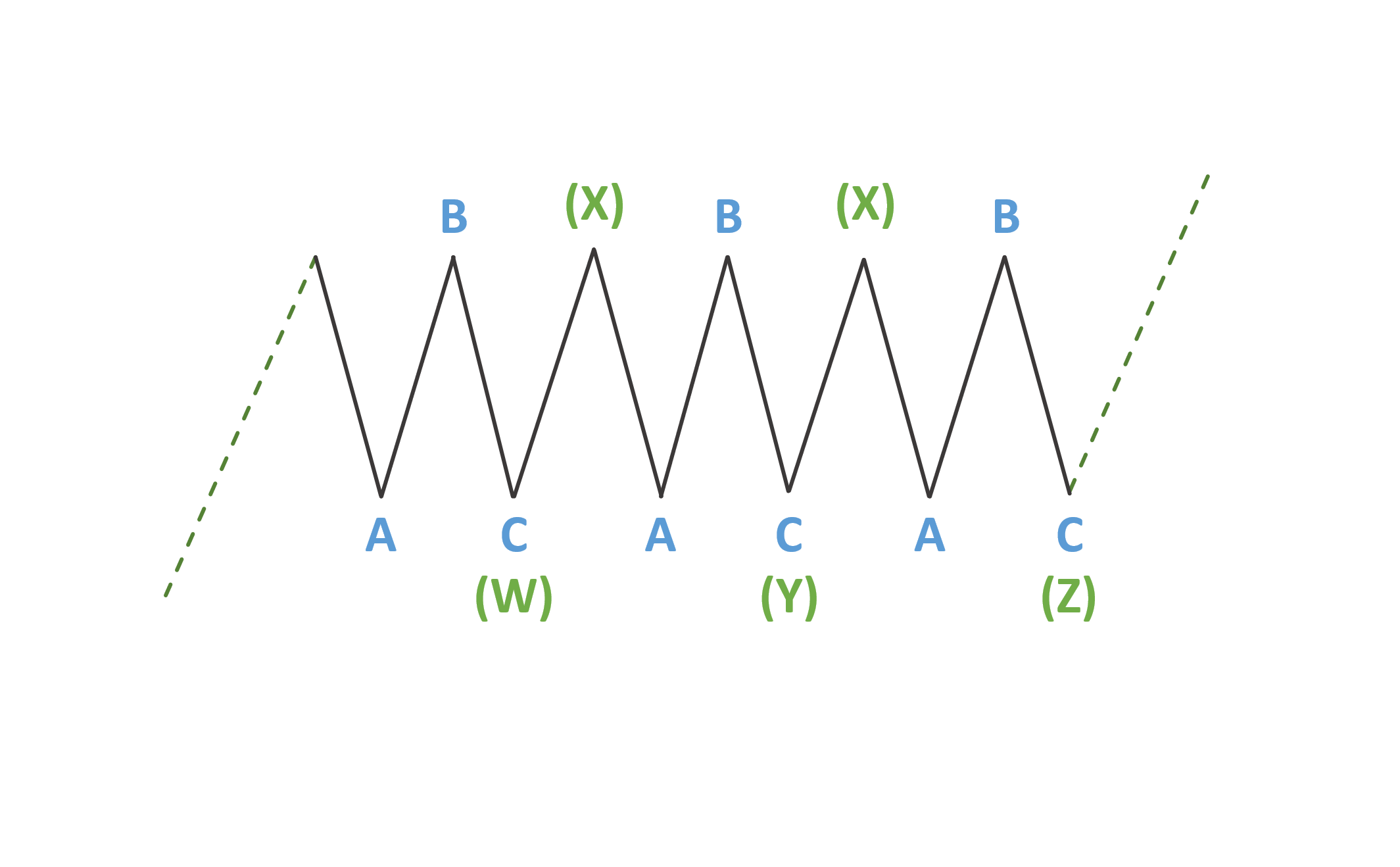

Зигзаги могут возникать последовательно (дважды или трижды). Тогда они отделяются друг от друга промежуточными коррекционными моделями, таким образом они образуют двойной зигзаг (Рис. 1.24) или тройной зигзаг (Рис. 1.25). Подобные вариации во многом схожи с растяжением импульса, но на практике возникают намного реже.

(Рис. 1.24)

(Рис. 1.25)

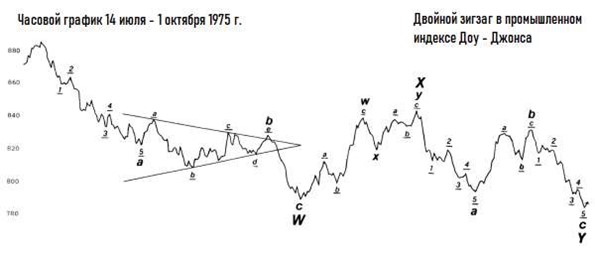

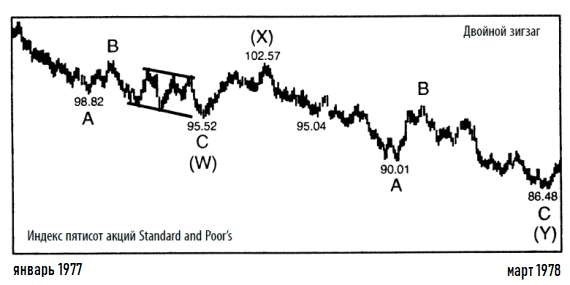

Коррекция индекса Доу-Джонса, развивающаяся в июле — октябре 1975 года (Рис. 1.26), выступает в качестве двойного зигзага.

(Рис. 1.26)

Ровно так же идентифицируют и коррекцию Standard and Poor’s 500. Она имела место в 1977 и 1978 годах (Рис. 1.27).

(Рис. 1.27)

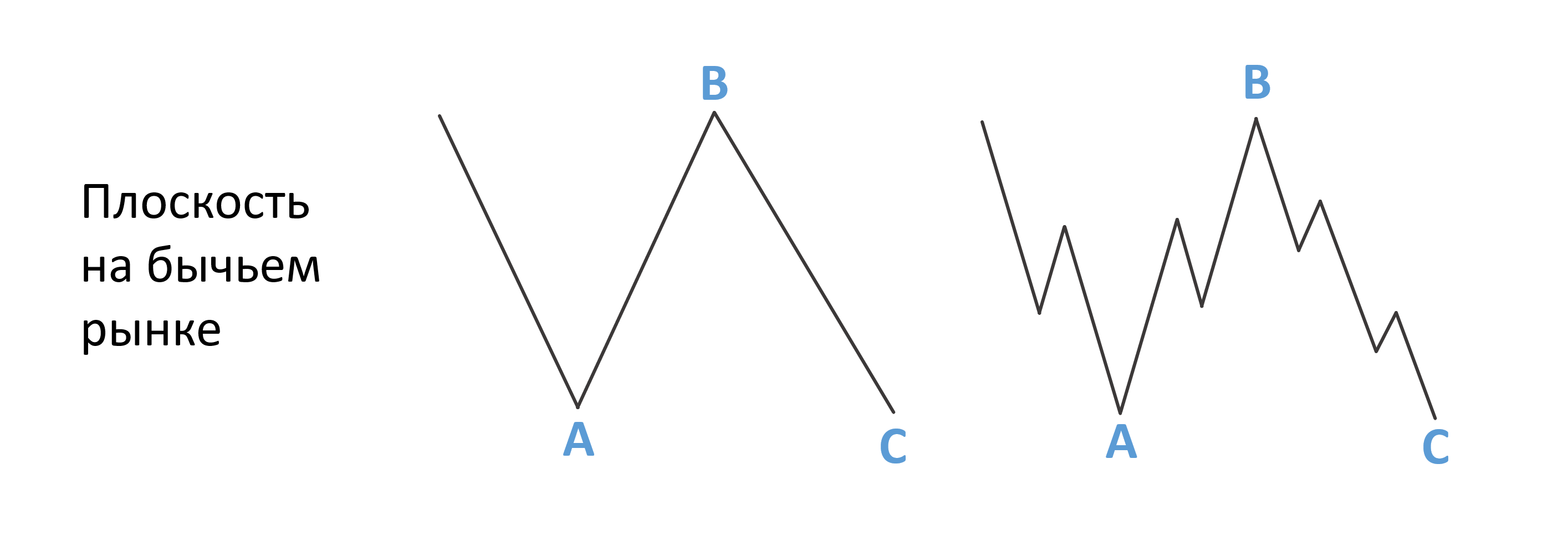

Плоскость

Главное отличие плоскости от зигзага заключается во внутренней структуре. Волны плоскости образуют символичные 3-3-5 (Рис.1.28).

Волна А плоскости не имеет понижающей силы, которая могла бы развиться в полноценную 5-волновую структуру. Волна В плоскости, предсказуемо перенимает этот недостаток противотрендового давления и оканчивается близко от точки старта волны А.

(Рис. 1.28)

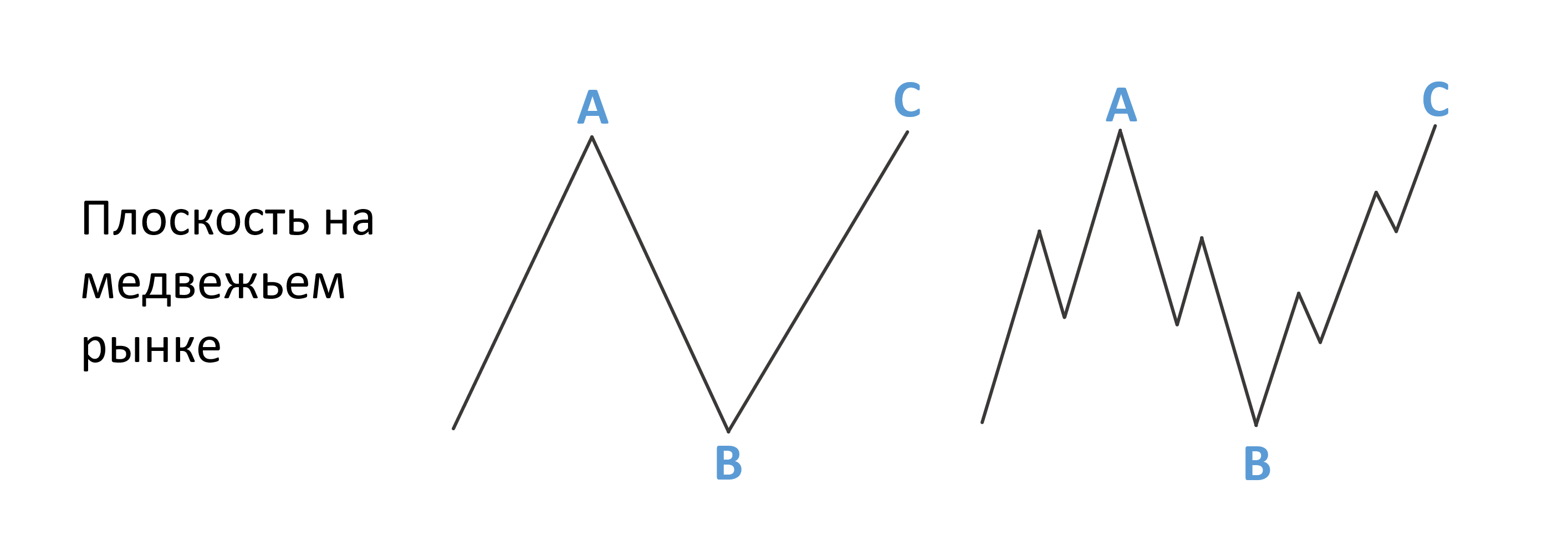

На медвежьем рынке можно наблюдать такую же модель, но перевернутую (Рис. 1.29).

(Рис. 1.29)

Плоскость представляет собой боковую коррекцию, поэтому чаще всего она совершает значительно меньшую глубину отката, в сравнении с зигзагом. Плоскость возникает в момент сильного более масштабного тренда, а это означает, что она практически каждый раз предшествует растяжению или следует за ним. Исходя из практических наблюдений, в импульсе плоскостью весьма часто оказывается четвёртая волна, а вот вторая очень редко.

«Плоскость» — это общий термин для любых коррекций А-В-С из числа модели 3-3-5. Однако в своих работах Эллиотт называл три типа 3-3-5, между которыми была заметная разница по форме.

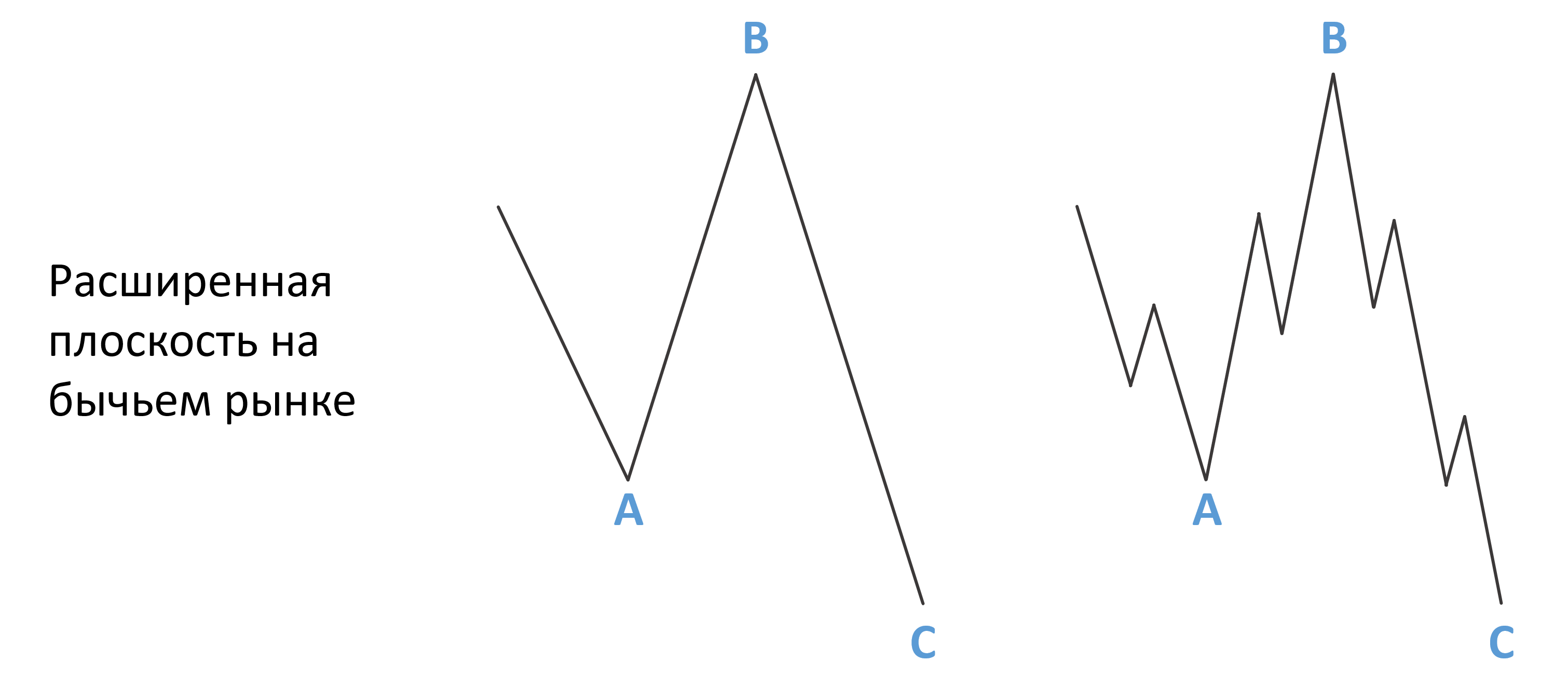

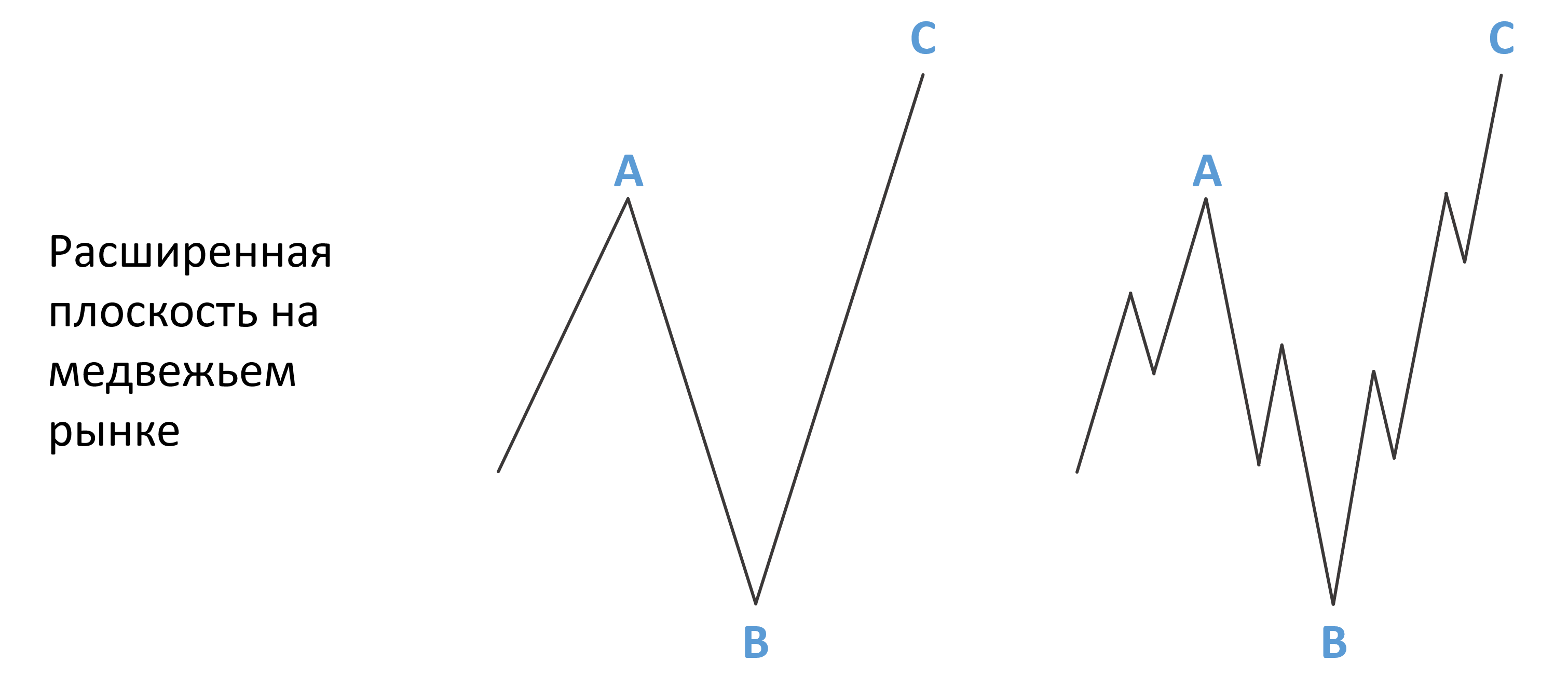

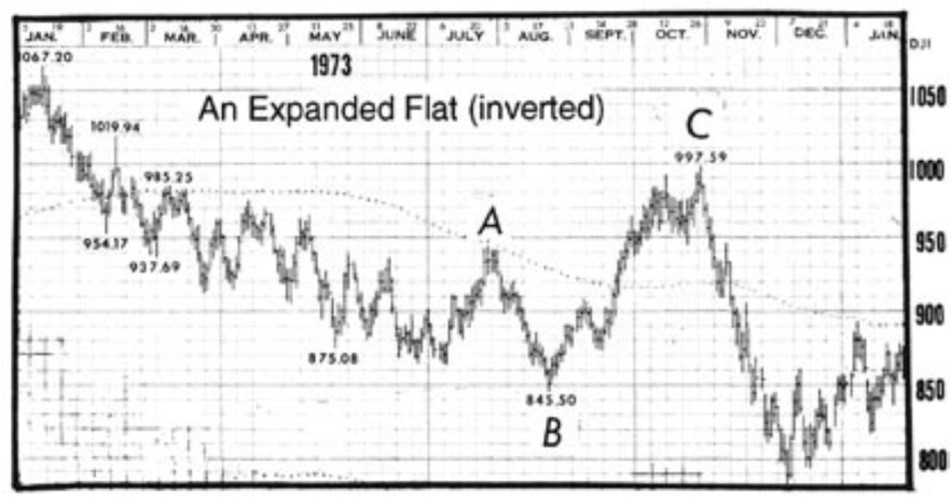

Чаще всего волна B плоскости слегка выходить за уровень начала волны А, а волна С оканчивается, слегка зайдя за окончание волны А (Рис. 1.30 – Рис. 1.32). Такую плоскость называют расширенной.

(Рис. 1.30)

(Рис. 1.31)

(Рис. 1.32)

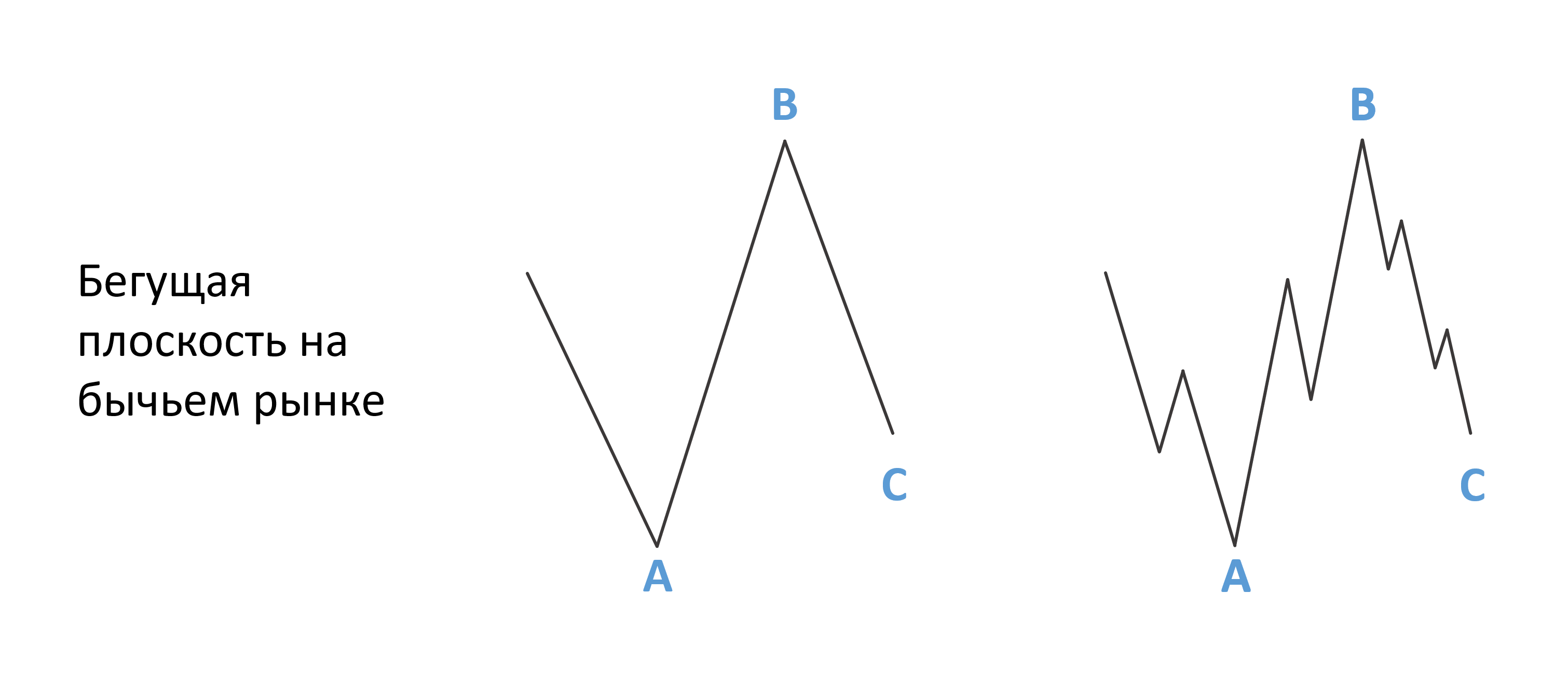

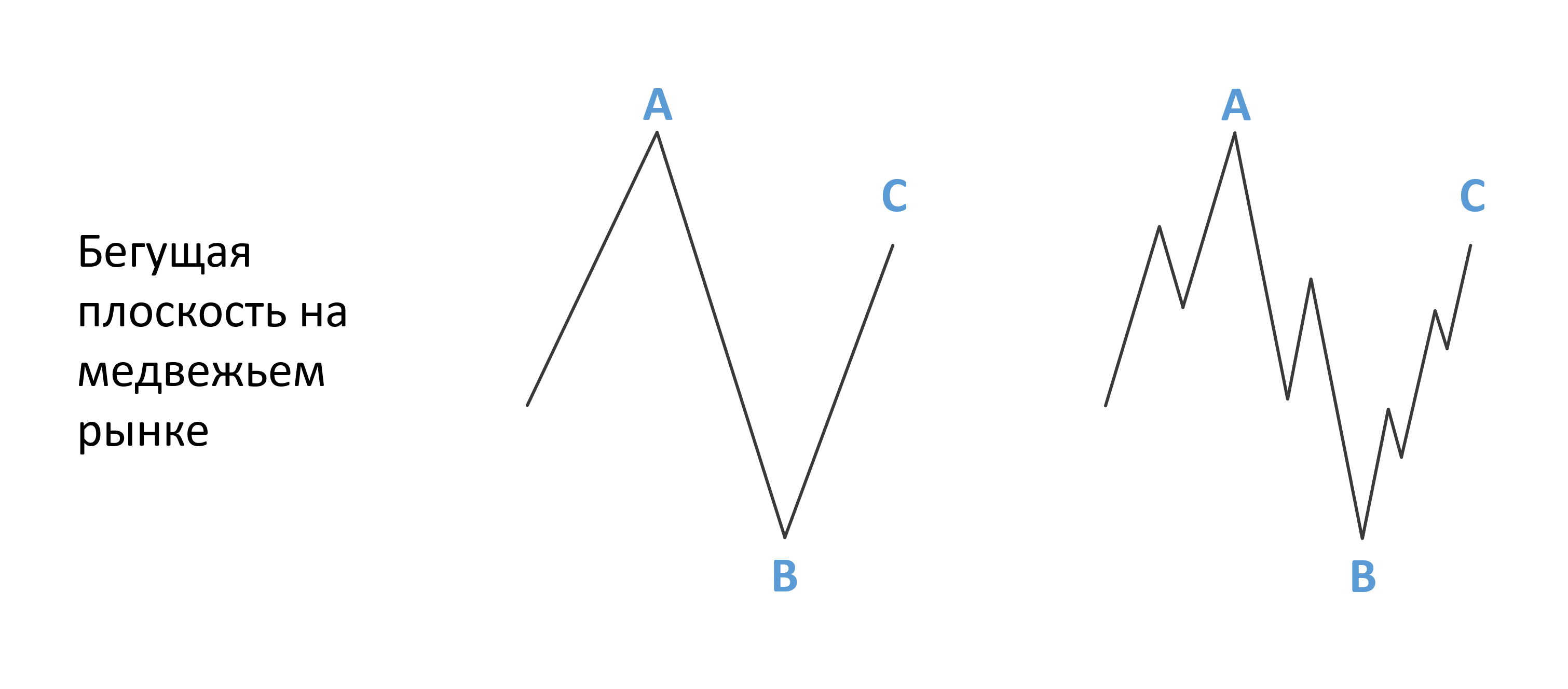

Намного реже на рынке встречаются «бегущие плоскости». В бегущей плоскости волна B ощутимо выходит за начало волны А. Но в данной вариации волна С не может достичь уровня завершения волны А (Рис. 1.33 и Рис. 1.34). То есть мы видим, как силы, действие которых направлено в сторону основного тренда, настолько сильные, что становятся причиной искривления фигуры в этом направлении.

(Рис. 1.33)

(Рис. 1.34)

Внутренняя структура моделей очень важна, но особенно она важна при идентификации бегущей плоскости. Например, если волна В предполагаемой плоскости разбивается не на 3, а на 5 волн, то с высокой вероятностью это не плоскость, а первая волна импульса более высокой степени.

Важно также помнить, что бегущие плоскости на реальных рынках встречаются редко. Во время аналитической деятельности не нужно спешить размечать любой участок графика при помощи этой модели. В противном случае высок риск, что в девяти из десяти случаев вы придете к ошибочному заключению.

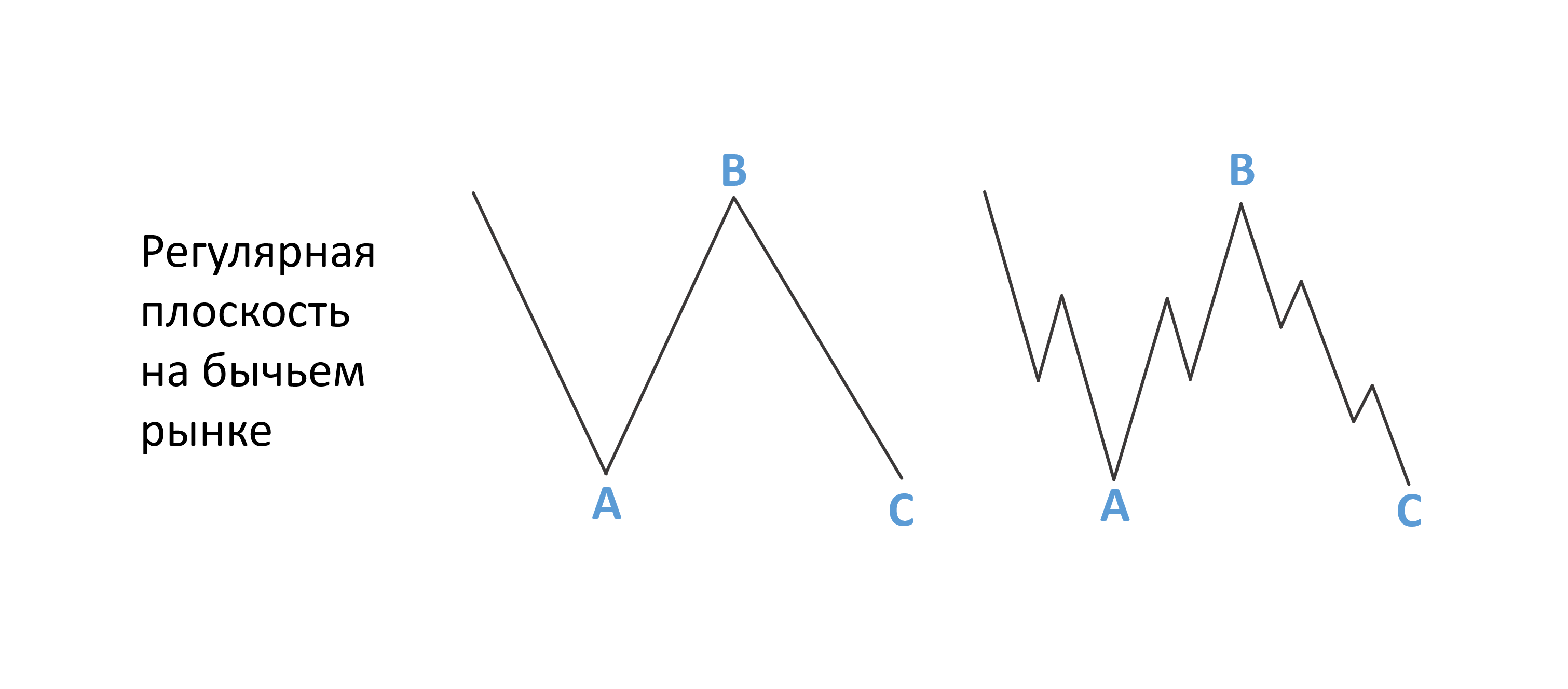

Реже всего встречаются «регулярные» плоскости. В них волна В корректирует 90–100% длины волны А. Волна С в регулярной плоскости незначительно выходит за конец волны А. (Рис. 1.35 и Рис. 1.36)

(Рис. 1.35)

(Рис. 1.36)

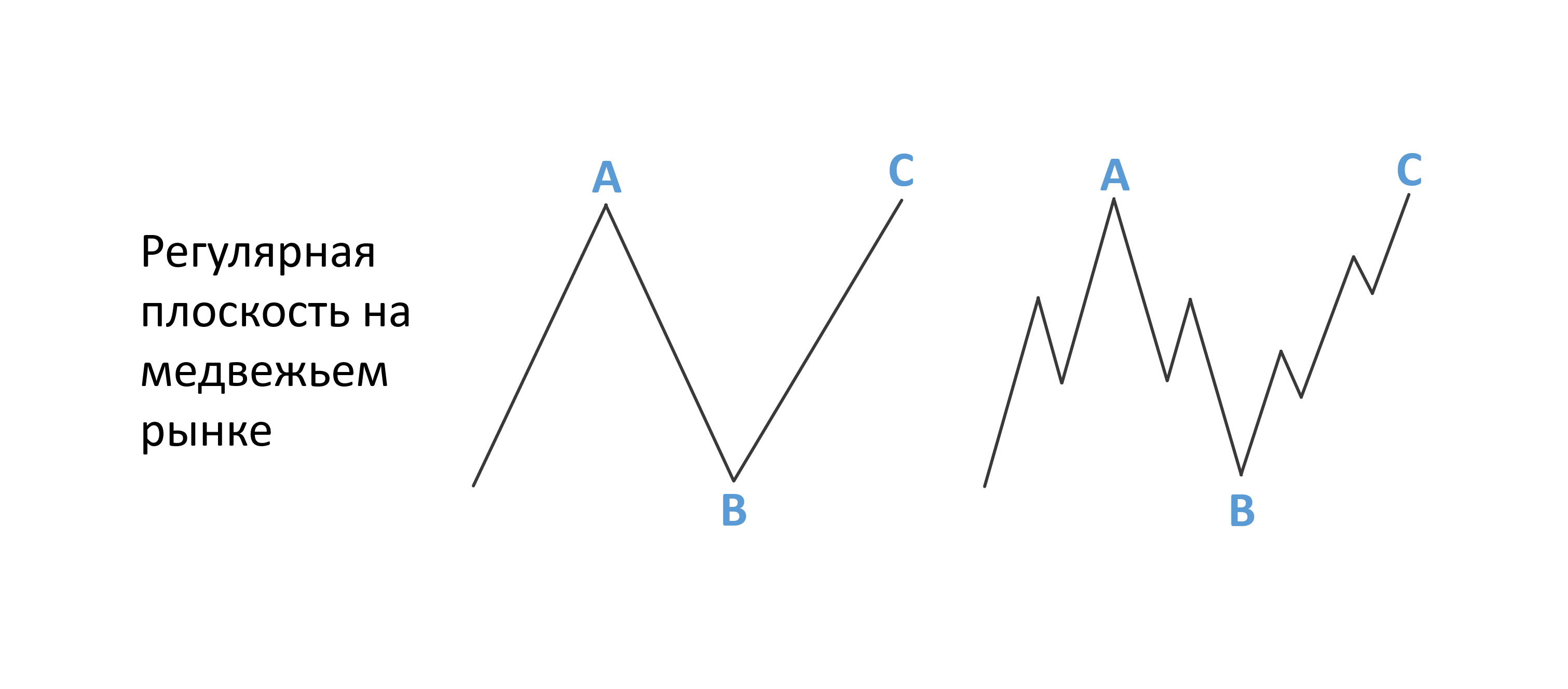

Треугольник

Треугольник отражает баланс сил покупателей и продавцом на рынке, он иллюстрирует боковое движение цены, что зачастую приводит к снижающемуся объёму и волатильности.

Треугольники состоят из пяти волн и обозначаются буквами A-B-C-D-E. Для большей наглядности треугольники на графике выделяются образующими линиями. Эти линии ограничивают треугольник и соединяют концы волн А и С, а также B и D.

Волна Е треугольника способна продлиться до линии A-C или проколоть ее, причем по опыту анализа рынка можно с уверенностью сказать, что так происходит чаще всего.

Существуют три вариации треугольников: сужающийся, расширяющийся и барьерный (Рис. 1.37).

На Рис. 1.37 проиллюстрированы треугольники сужающегося и барьерного типа, именуемые обычными треугольниками. То есть они полностью содержатся внутри ценового диапазона предшествующего движения.

(Рис. 1.37)

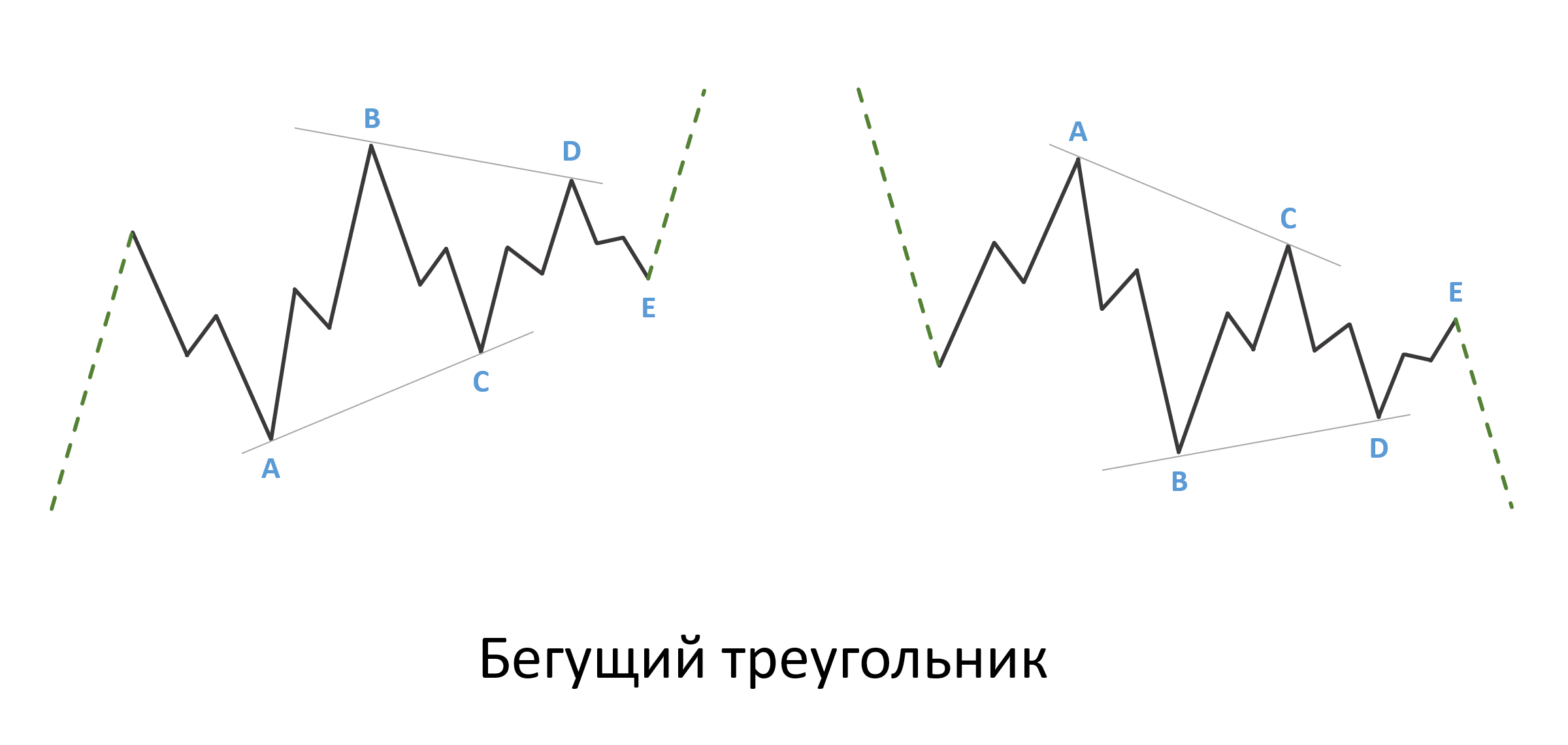

При этом волна B сужающегося треугольника обычно выходит за начало волны A (Рис. 1.38), образуется так называемый «бегущий треугольник». Важно помнить, что любой треугольник представляет собой боковую коррекцию, в том числе и бегущий треугольник.

(Рис. 1.38)

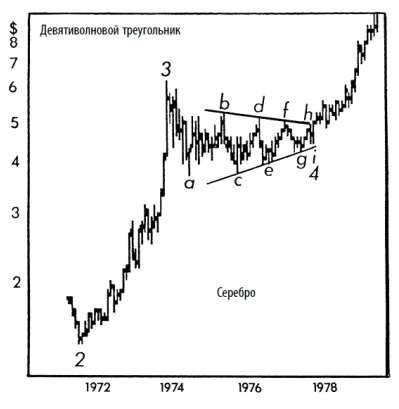

На иллюстрациях можно увидеть несколько настоящих примеров треугольников. После ознакомления можно прийти к заключению, что многие подволны в треугольниках — это зигзаги, но иногда любая из подволн (чаще всего С) способна принимать форму множественного зигзага. Намного реже волна D или Е треугольника сама по себе становится треугольником, тем самым вся модель растягивается в девять волн. Один из таких примеров возник в период с 1973 по 1977 г. на рынке серебра (см. Рис. 1-39).

(Рис. 1-39)

Треугольник каждый раз возникает в позиции, которая предшествует заключительной волне действующего типа в модели со степенью на одну единицу выше. Плюс ко всему, треугольник способен возникнуть как завершительная модель действующего типа в коррекционной комбинации, но и в этом случае он будет предшествовать заключительной волне движущего типа в модели, степень которой будет выше степени коррекционной комбинации.

Когда треугольник появляется в четвёртой волне импульса, пятая волна иногда весьма быстрая, поэтому преодолевает расстояние, соизмеримое с самой широкой частью треугольника. Эллиотт назвал данное явление «рывком».

Рывок – импульс, но может выступать и в качестве конечной диагонали. Мощные трендовые рынки не имеют рывков, на их месте появляются затянувшиеся пятые волны. Если пятая волна движется и после рывка, это сигнализирует о вполне вероятном последующем ее затянувшемся подобном состоянии. Растущие импульсы со степенью, которая выше промежуточной, возникающие сразу же после треугольников, обычно бывают наиболее длительными.

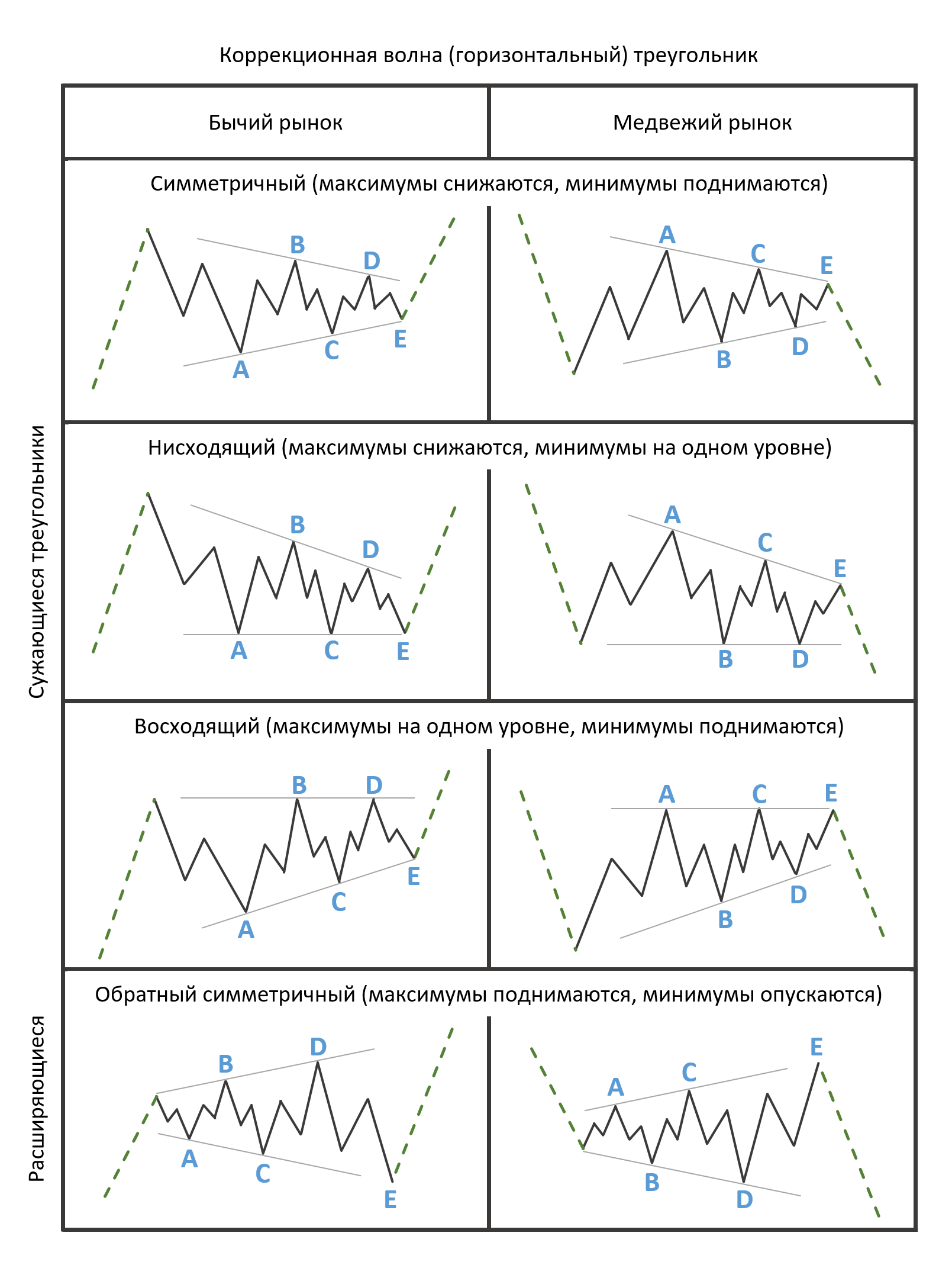

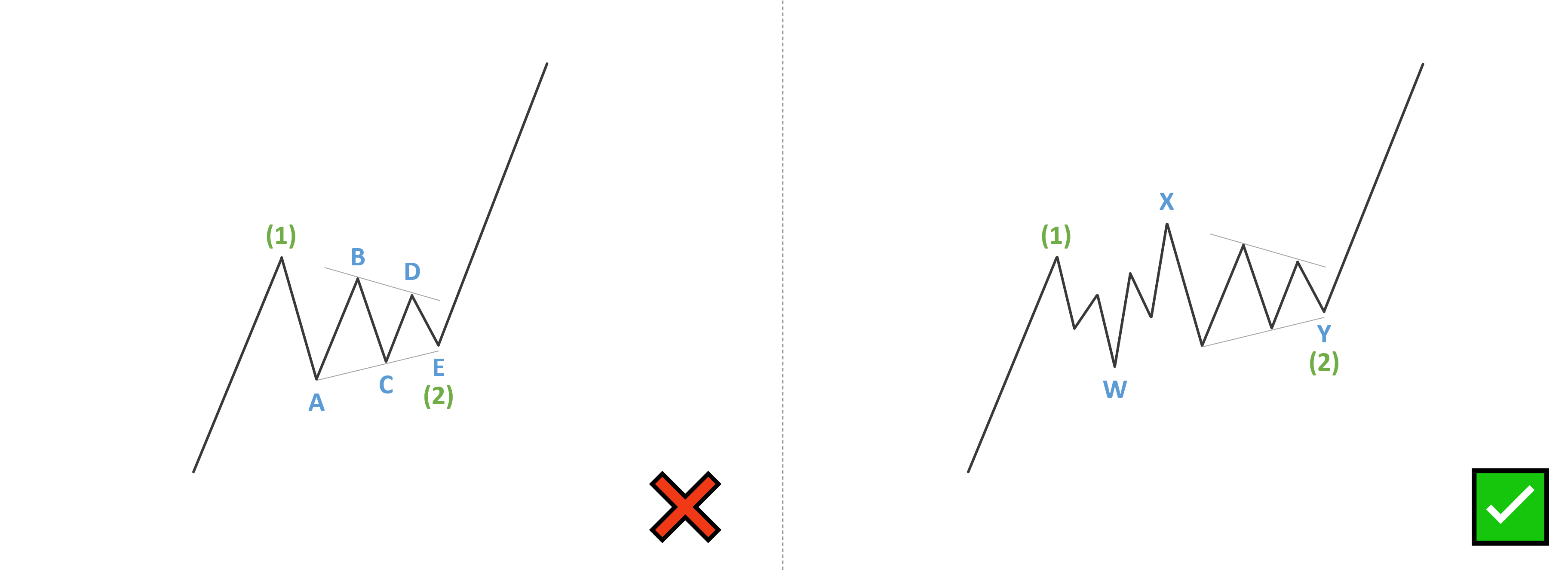

Вторая волна импульса не может быть треугольником. Но вторая волна импульса может быть комбинацией, в волне Y которой будет находиться треугольник (Рис. 1.40).

(Рис. 1.40)

Многие аналитики при разметке треугольника ошибаются, преждевременно определяя его завершение. На практике треугольники развивается в горизонтальном направлении продолжительное время. Если внимательно изучить Рис. 1.44, не составит труда отметить, что в середине волны В были условия для «фальстарта». В этот момент вполне обоснованно можно было сделать предположение, что все пять волн модели завершены.

Образующие линии треугольника практически никогда не сходятся за короткий промежуток времени. Субволна C в большинстве случаев усложняется до двойного зигзага, но иногда и другие субволны треугольника берут на себя схожие свойства и задачи. Любому треугольнику нужно дать необходимое количество времени для его полноценного окончания.

С учетом многолетнего опыта анализа графиков мы можем с уверенностью заявить, что зачастую сужающийся треугольник оканчивается в момент схождения образующих линий. Этот момент выступает в качестве разворотной точке рынка. Частая встречаемость на практике данной особенности треугольников вполне обосновывает ее использование в качестве нормы волнового анализа.

Комбинация (двойная и тройная тройка)

Эллиотт называл боковые комбинации двух коррекционных моделей «двойными тройками», а трёх моделей – «тройными тройками». В то время как единичная тройка может быть либо зигзагом, либо плоскостью, треугольник является допустимым последним компонентом подобных комбинаций и в этом контексте также называется «тройкой».

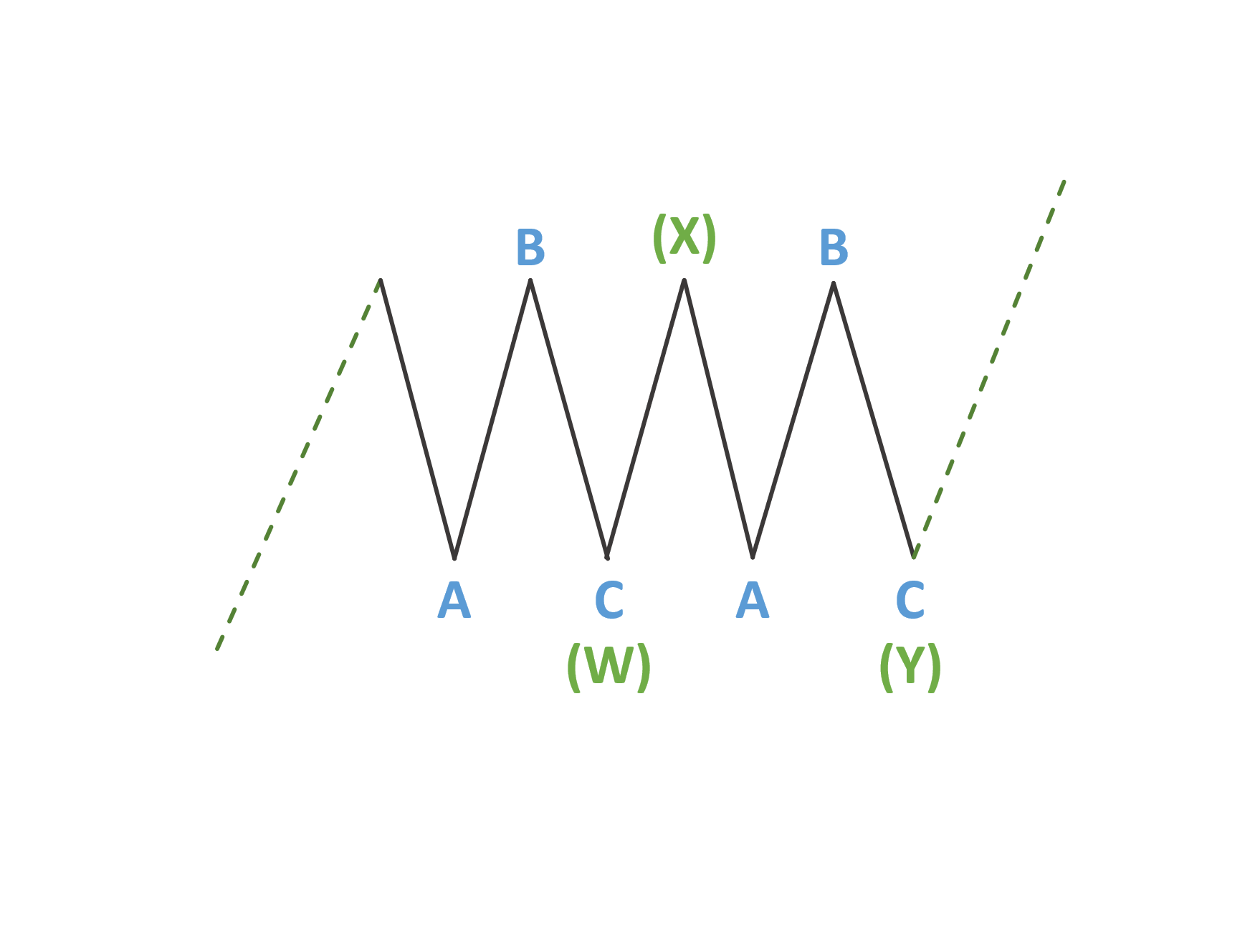

Двойные и тройные тройки (также их называют комбинациями) состоит из более простых типов коррекций, включающих зигзаги, плоскости и треугольники. Комбинации, похоже, являются своего рода способом удлинить по времени боковое действие плоской коррекции. Как и в случае двойных и тройных зигзагов, компоненты, являющиеся простыми коррекционными моделями, обозначаются буквами W, Y и Z. Каждая противодействующая волна, помеченная как Х, может принимать форму любой коррекционной

Эллиотт не всегда одинаково маркировал комбинации троек, но каждый раз модель принимала форму двух или трёх расположенных по близости плоскостей (Рис. 1.41 и Рис. 1.42).

(Рис. 1.41)

(Рис. 1.42)

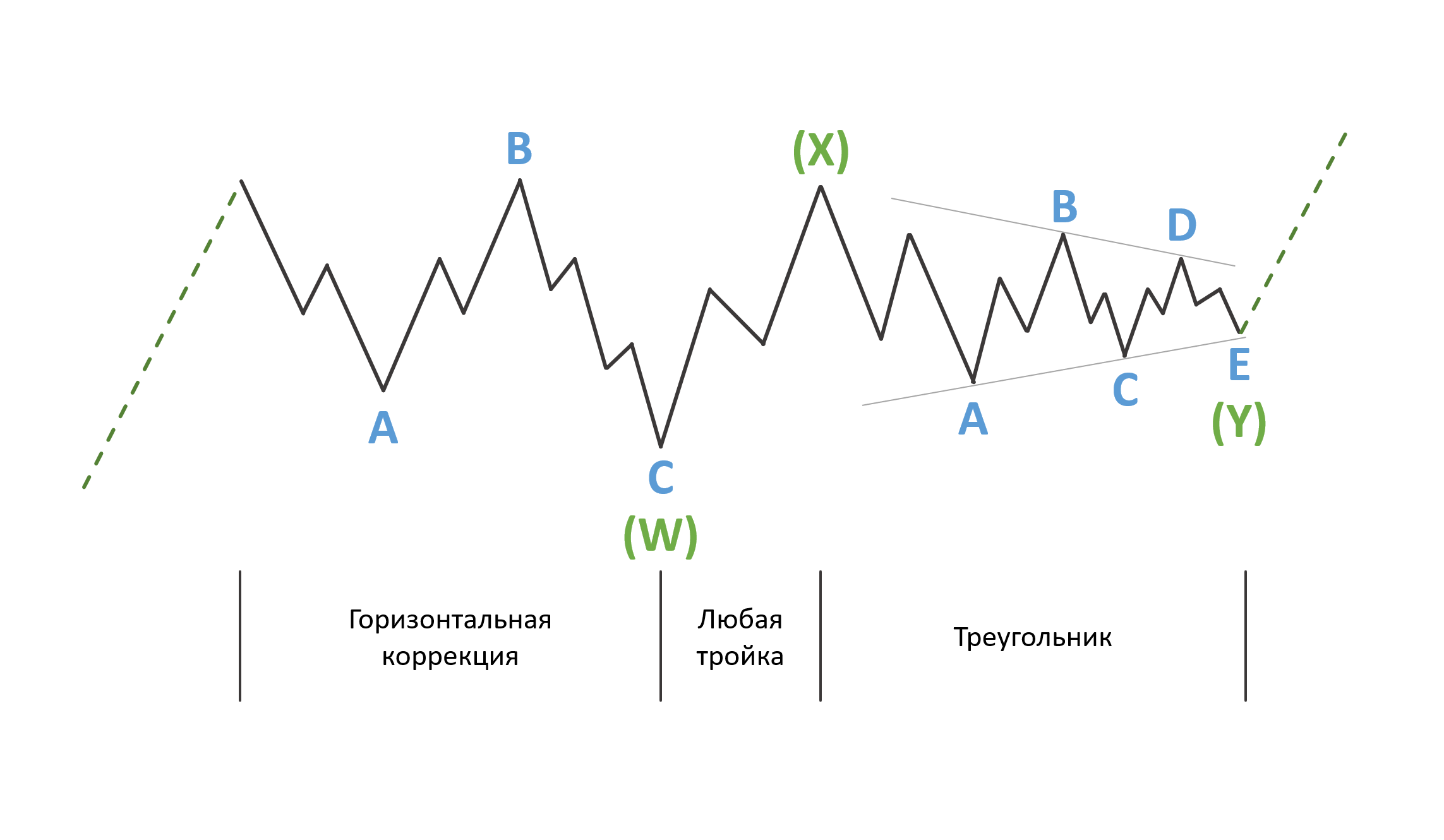

Зачастую можно наблюдать чередование моделей по форме. Так плоская коррекция, предшествующая треугольнику, – самый распространенный вид двойной тройки (комбинации). Например, на рынке эту модель можно было наблюдать в 1983 году (Рис.1.43).

(Рис.1.43)

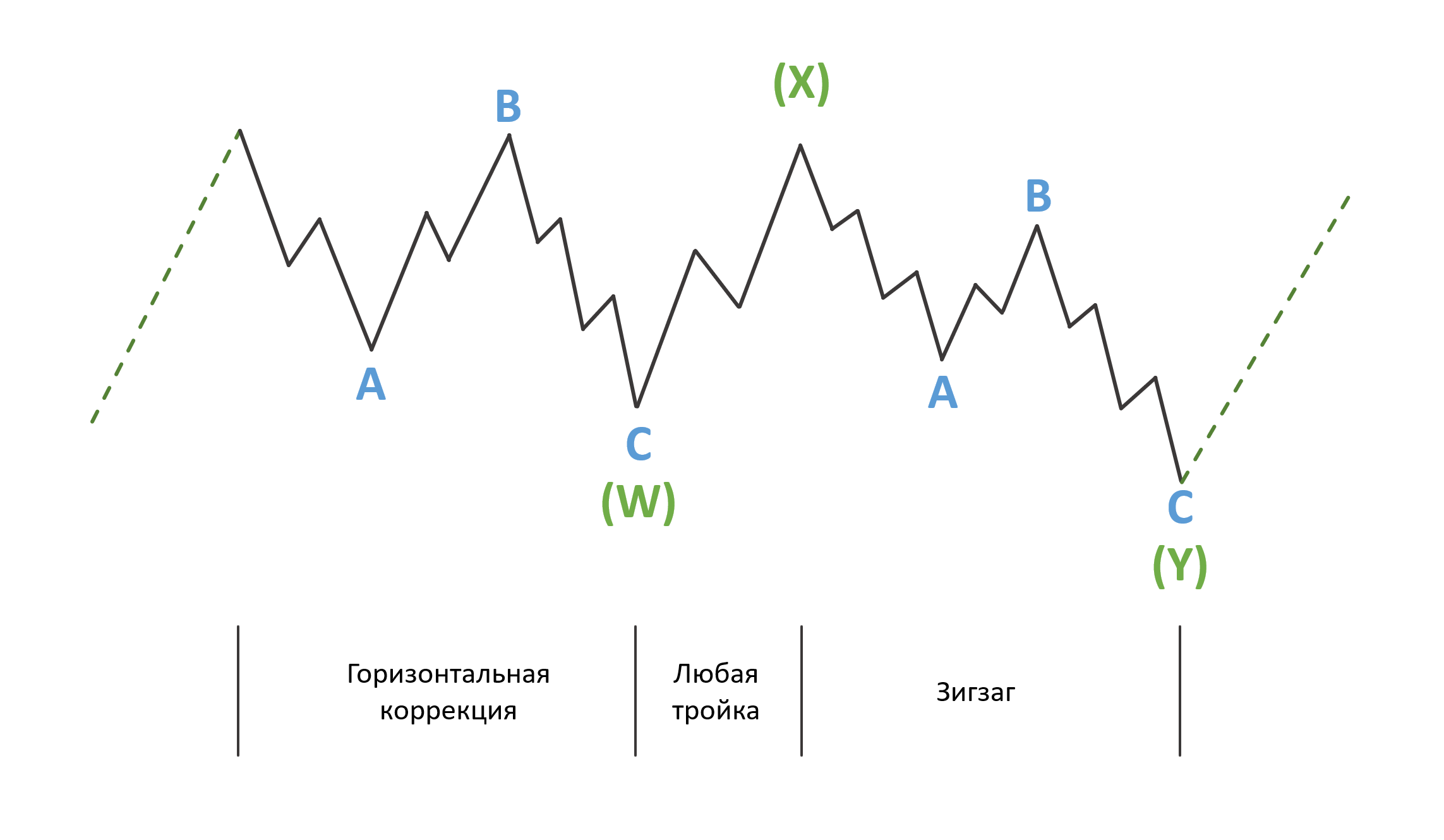

Плоскость, предшествующая зигзагу, иллюстрирует уже другой пример двойной тройки (Рис. 1.44). Все приведенные здесь изображения демонстрируют коррекции на бычьем рынке. Для представления идентичной модели на медвежьем рынке достаточно перевернуть каждое изображение.

(Рис. 1.44)

Как правило, комбинации горизонтальны. Но при этом автор теории указывал, что комбинация способна отклониться от первоначального направления, следовавшего в обратную сторону от более масштабного тренда.

Причина этого заключается в отсутствии у комбинации двух и более зигзагов. То же самое можно сказать и в отношении треугольника: его не может быть больше одного. Образование треугольников свидетельствует о начале последнего движения более крупного тренда. Поэтому короткие треугольники возникают как последняя волна тройки.

Двойные и тройные зигзаги всегда имеют направление под углом к главному тренду. Однако двойные и тройные тройки отличаются от соответствующих зигзагов как углом, так и целью.

В двойном или тройном зигзаге первый зигзаг редко оказывается достаточно большим, чтобы привести к адекватной ценовой коррекции предыдущей волны. Удвоение или утроение начальной формы обычно необходимо, чтобы создать коррекцию адекватного размера.

В комбинации первая простая модель часто приводит к адекватной ценовой коррекции. Удвоения или утроения необходимы для того, чтобы увеличить длительность коррективного движения, после достижения ценовых целей. Иногда дополнительное время требуется для того, чтобы достичь границы канала или добиться большего сходства с другой коррекцией в импульсе. По мере развития консолидации сопровождающие ее психологические и фундаментальные тенденции, соответственно, также продолжаются.

Вершины и впадины

Нередко расхождение модели не совпадает с ее ценовым экстремумом. Тогда точка окончания модели именуется как «истинная» вершина или впадина. Это позволяет ее отличить от максимального или минимального значения в ценовом плане внутри модели или после окончания. Понимание данной концепции важно хотя бы потому, что успех любой аналитической деятельности в первую очередь зависит от правильной разметки моделей.

Допуская, что ценовой экстремум есть стартовая или завершающая точка волны, возникнут сложности с правильным подсчетом волн и аналитик попросту будет «сбиваться». Поиск же известных волновых форм дает возможность оставаться на правильном пути и не допускать распространенных ошибок. К тому же известные способы анализа основаны на следующем принципе: определить длину и продолжительность конкретной волны можно методом измерения и проектирования истинных конечных точек.

Источники: по книге Дж. Фроста И Р. Пректера: «Волновой принцип Элиота. Ключ к поведению рынка» 2005 год